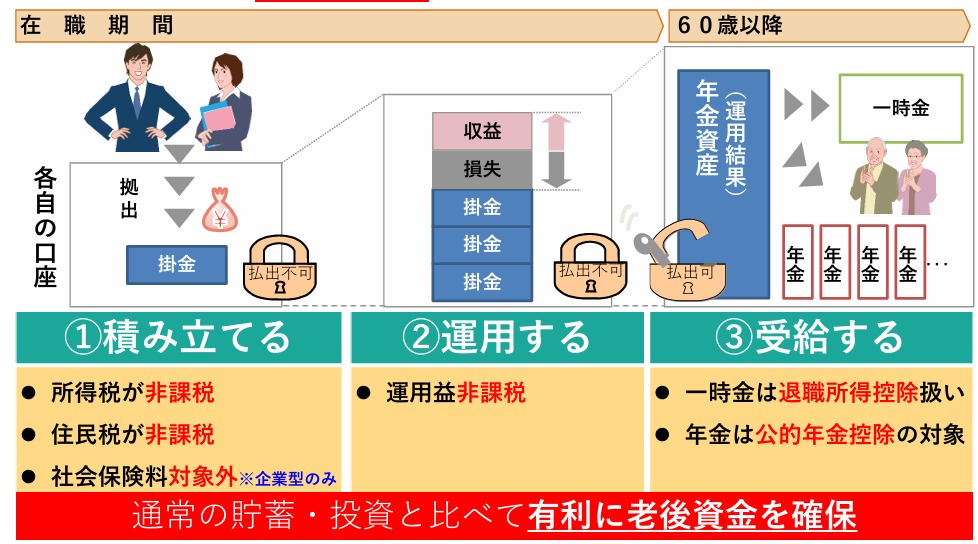

確定拠出年金制度は、圧倒的な優遇税制のメリットを最大限活用して従業員が「老後資産」を大きくつくることができる福利厚生制度です。

この制度で資産を大きく増やせる可能性があるのは、「分散投資・長期運用」によるのですが、個人でも、企業でも利用することが出来ます。前者はiDeCoと言われていて、NISAと並んで最近よく話題になっています。ただ、日々の業務に追われる従業員が独力で申し込み手続きから運用開始まで実施するのは案外ハードルが高いものです。そこで注目を浴びているのが「企業型DC(企業型確定拠出年金)」です。ここ数年は年間5,000件レベルで導入が進んでいます。今回は「資産形成」の面から企業型DCの仕組みを捉え、なぜこの制度が「社員の未来を守り、会社を強くするのか」をお伝えします。

目次

1. 株式投資における「長期投資」の考え方

株式投資というと短期的な売買で大きな利益を狙うイメージがありますが、企業型DCで行う株式投資は「長期投資」です。10年、20年という長期間運用することで「時間を味方につける」ことで世界経済の成長そのものを享受する考え方です。

世界経済は短期的には変動を繰り返しますが、長期的には人口増加や技術革新により成長を続けていくことが期待されています。長期投資の狙いはこの成長を上手に活用することにあります。

長期投資で得られる3つのメリット

① 時間分散によるリスクの平準化

株式市場は短期的には大きく変動しますが、保有期間が長くなるほど、年平均リターンのリスク(振れ幅)は安定していく傾向があります。

一時的な変動に動じず、時間をかけて資産を育てることが大事です。最終的な資産増加を期待できます。

② 複利効果の活用

投資で得た利益を受け取らずに再投資することで「利益が利益を生む」サイクルを生みます。運用期間が長くなればなるほど効率は高まります。

③ 購入単価の平準化(ドル・コスト平均法)

毎月定額積立により、価格が高い時は少なく買い、安い時は多く買うことを自然に行なうことが出来るので、長期的な平均購入単価を平準化する効果が期待できます。

2.企業型DCが「長期投資」に最適な理由

企業型DCは、従業員が自ら運用商品を選択する制度です。制度の仕組み自体が長期的な資産形成をサポートしています。

「60歳まで引き出せない」が確実な老後資産形成を可能にする

企業型DCは原則60歳まで資産を引き出すことができません。これは「流動性がない」「もしもの時に心配だ」、とこの制度が最もデメリットだと指摘される点です。

実は老後資産を「確実に」「堅実に」残す目的からすると最強のメリットとなります。途中で使ってしまうことがなく、強制的に60歳まで資産を保全・運用し続ける環境ができるため、結果として老後の生活基盤を守ることに繋がります。

掛金が「全額所得控除」

企業型DCで拠出する掛金は全額非課税、つまり全額所得控除となります。給与水準によりますが一般に所得税・住民税で20%程度と考えることが出来ます。例えば20,000円を掛金として拠出する場合4,000円程度が控除されます。1か月で見ると実感しづらいですが年間で考えると48,000円分を国が補助してくれていることになります。つまり実質192,000円で、年間240,000円分を積立できていることになります。

NISAと比較すると顕著です。NISAは自身の給与から掛金を出しているので、同じ20,000円を出す場合、給与水準は社会保険なども考慮すると25,000~27,000円ほど上げる必要があります。しかもNISAは投資枠に上限(つみたて投資枠は年間120万円、生涯投資枠上限1,800万円)がありますが、確定拠出年金には月額の掛金に上限がありますが、生涯投資枠に限度はありません。長く投資すればするほどNISAよりお得になっていきます。

「運用益非課税」が複利効果を高める

一般の証券口座では分配金を受け取る際や運用の途中で商品を入れ替える(スイッチングする)際の利益に対して20.315%の税金がかかります。これにより元本が目減りし、複利の効果が弱まってしまうことがあります。企業型DCでは運用益が全て非課税です。利益を100%再投資に回せるため、効率よく資産を増やすことができます。

役員は役員退職金を全額損金で積立可能

企業型DCは事業所の厚生年金被保険者であれば役員も加入することができます。掛金を福利厚生費として計上でき、掛金を「拠出した事業年度」に全額損金算入できます。通常、役員退職金は原則、実際に退職金を支払う時まで損金算入できませんが、企業型DCは、毎月の掛金をその都度損金に算入しながら将来の退職金原資を積み立てることができます。

3.社員の未来を守り、会社を強くする企業型DCの可能性

-

企業型DCは従業員の長期的な資産形成を支える制度で以下の3つのポイントがあります。

・税制優遇:圧倒的な非課税メリットを活かして効率的に資産形成ができる

・長期運用・分散投資:毎月の一定の掛金を積立、長期運用で計画的に資産を増やせる

・資産保全・強制積立:60歳まで引き出せないことで確実な積立を可能とし、老後資産が確実に残せる投資を行うかどうかは個人の自由ですが、この制度があることで従業員は「老後の安心」を作るための選択肢を持つことになります。「社員の将来を守る」福利厚生制度として検討してみてはいかがでしょうか。